一、 上市公司基本情况

1、 基本业务和股权关系

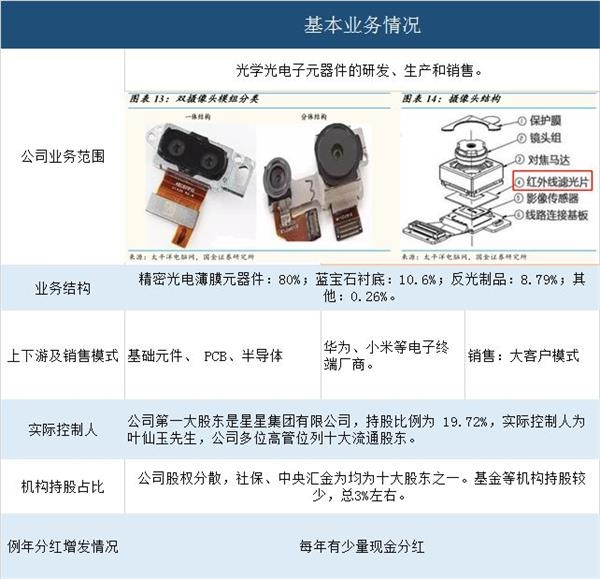

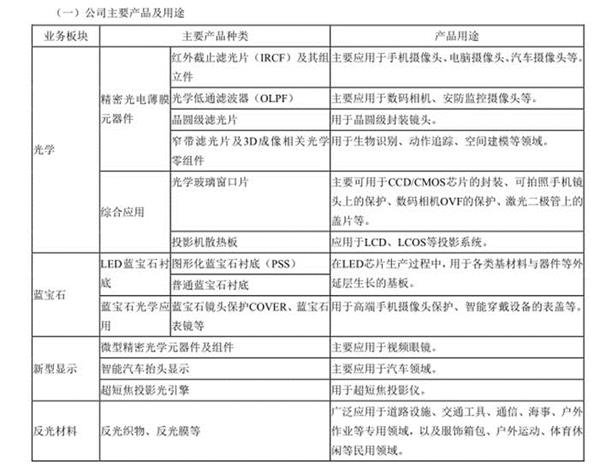

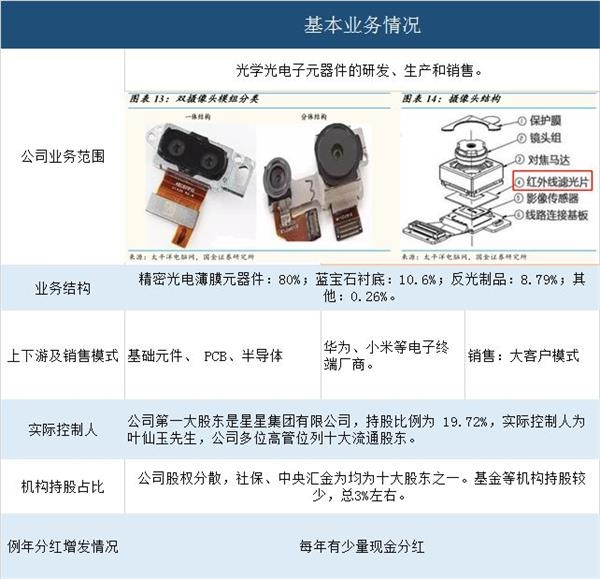

公司成立于 2002 年 8月,2008 年在深圳交易所上市。公司专业从事光学影像、LED、微显示、反光材料等领域相关产品的研发、生产和销售。目前,公司主营业务可以分为四类:光学、蓝宝石、反光材料以及包括新型显示的其他业务等。

公司的收入主要来自于光学业务中的精密光电薄膜元器件,产品有红外截止滤光片IRCF 及其组立件、光学低通滤波器OLPF、晶圆级滤光片和窄带滤光片及组立件等,主要应用于消费电子产品、汽车、安防监控摄像头等。公司两大支柱产品OLPF 和 IRCF 产能全球第一。光学业务过去五年收入复合增速为 26.4%,2017年,公司光学业务收入占比达到 80.3%。

公司销售模式是大客户模式,大客户的订单决定公司的

业绩,所以业绩具有较大的被动性,但当下游需求增大时,也有爆发性的增长。

公司股权相对分散,多位公司

高管为公司十大流通

股东,15年至19年进行了三次员工持股计划,通过

高管持股和员工持股计划公司增强了管理层的经营积极性以及稳定性。

2、 基本指标分析

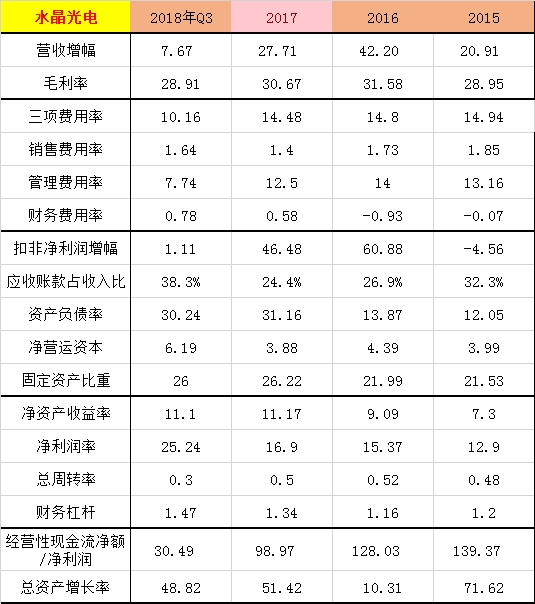

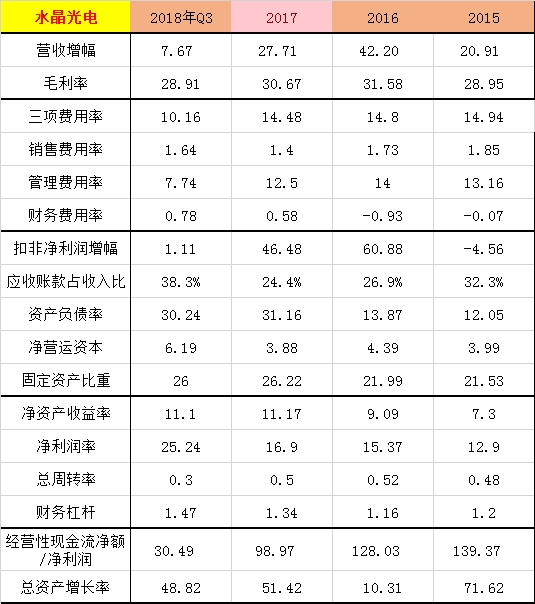

公司近几年营收保持高速稳定的正增长,毛

利率稳定,扣非

净利润增长波动较大,根据最近的年报预告,2018年净利润增长30%—50%,增速可观。

公司费用稳定, Q3显示18年管理费用占比下降了4.85%,导致费用率整体下降,提高了利润率。

公司负债率仅为30.24%,其中主要是10亿的

可转债,无短期借款和长期借款等高付息债务。

公司固定资产比例小幅增长,占比并不突出,净营运资本持续增长,营运中资金需求逐渐增大,总资产端保持高速增长。

公司净资产收益率近几年持续小幅增大,但回报率整体还不高。从杜邦分析看,净利润率逐渐增大,但周转率持续下滑,所以ROE一直不高。

现金流质量来看,15—17年保持较高质量水平,18年随着营收账款大比例增长,出现恶化,考虑到18年消费电子行业整体低迷,所以此项留作观察。

二、 市场空间及潜力

根据CNNIC最新的互联网报告,我国手机网民数量达到8.17亿,占网民数98.6%,基本上已经覆盖国内大部分人群,同比增长仅为8.64%,基本进入慢慢增长期了。

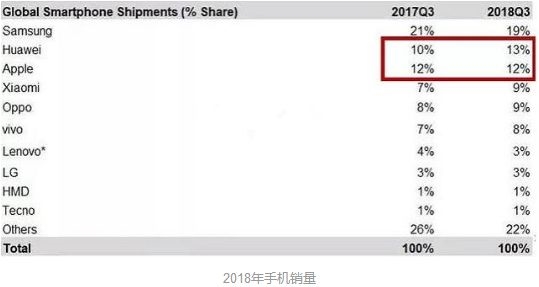

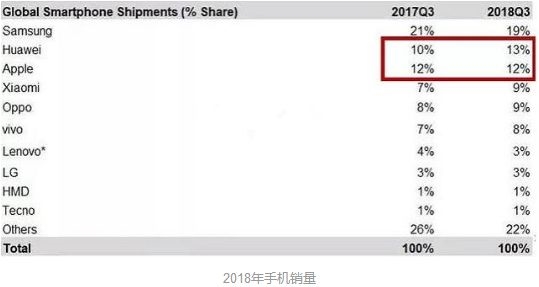

近年来随着智能手机新技术的发展放缓,使得消费者换机欲望降温,使用周期拉长,整体手机市场销售量下降,但是从市场数据可以发现手机市场集中度在逐步提升。

2017年全球智能手机出货量为 14.62亿部,较 2016 年略微下滑 0.5个百分点。IDC预计2018年全球智能手机出货量14.55亿部,同比将降下滑 0.7%,未来两年将保持较低的一位数增幅。智能手机市场在经过较长时间的快速发展之后已经出现饱和迹象

2018年头部手机供应商全球出货10.85亿部,其中三星位列第一3.14部,其次是

苹果销量2.25亿,华为销售量第一次突破2亿。小米、OPPO、VIVO均有小幅增长。

国内市场看,冰火两重天OPPO、苹果销量均出现小幅下滑、VIVO和小米手机销量微涨、魅族和三星销量大幅下滑,仅华为手机销量大幅上涨。手机行业基本看上升成长空间有限,进入存量博弈阶段,头部厂商的优势会越来越明显,中小厂商生存困难。

智能手机出货量放缓意味着单纯依靠提升手机整体出货量带动产业链公司业绩快速增长的时代已经过去。未来智能手机的发展主要以提升用户体验为主。全面屏、AMOLED柔性屏、双/多摄、3D 感测、无线充电、屏下指纹识别、人工智能等新技术正逐步融入智能手机。创新为智能手机市场带来了新的增长动力。

华为在2月24日晚间的MWC 2019 新品发布会中正式发布了首款 5G 可折叠手机华为Mate X,点燃市场对5G手机的热情。在 WMC 上,华为、小米、OPPO、vivo、三星等纷纷展示了支持 5G通信的手机,手机厂商对于 5G 手机的重视程度可见一斑。

日前,市场研究公司 IDC 发布最新预测,IDC 预计 2019 年智能手机出货量将达到 13.95 亿部,其中 5G手机出货量为 670 万部,仅占总数的 0.5%。到 2023 年,5G手机将占智能手机市场出货量的26%。IDC 表示,在此期间 4G手机所占市场份额不会有太大变化。

据估计,今年4G 手机出货量将占据智能手机市场总出货量的 95.4%,四年后智能手机市场总出货量为 15.42 亿部,而4G 手机所占比例为71.4%,5G手机销售将达4亿部,带来新的需求增长。

三、 竞争烈度和竞争优势

公司主要支柱产品红外截止滤光片IRCF行业格局稳定,公司市占率第一。

IRCF由国内企业掌控,主要厂商包括

水晶光电,

欧菲科技和五方光电,其他厂商包括台湾晶

极光电和微科光电。根据中国产业信息网的数据,2015年行业前五 CR5 为 76%。2017 年,水晶光电 IRCF 销量约为 9.06 亿片,市场占有 20.74%,五方光电IRCF销量 6.07 亿片,市场占有率 14.35%,欧菲科技未公布相关数据。

由于下游摄像头模组厂商以及终端消费电子厂商的市场集中度逐渐提升,对上游零组件的供应商要求进一步提高,IRCF行业格局在过去几年较为稳定,新进参与者不多,竞争烈度较低。

公司是国内唯一提供3D摄像头关键元件窄带滤光片的公司。

目前窄带滤光片的厂商主要为海外企业,包括美国的 VIAVI 和水晶光电,其他包括布勒莱宝光学(Buhler)、美题隆精密光学(Materion)、波长科技(Wavelength)等,技术壁垒使得窄带滤光片的市场参与者并不多。

四、 经营业态和成长驱动

1、财务数据分析:

水晶光电近年来的净资产回报率不高,始终在10%上下,符合消费电子的平均水平,但低于优秀同行。18年Q3由于一笔投资收益导致净利润率上涨,使得18年的ROE有所上升,剔除后,ROE大约为5.18%,数据偏低。

从杜邦分析看,公司净利润水平较高,平均在15%以上的优秀水平,高于制造业的平均水平。

总资产周转率水平较低,仅维持0.5左右的低水平,大幅低于同行业水平。例如欧菲科技2017年总资产周转率为1.24,

歌尔股份为1.03,

信维通信为0.8,五方光电为0.87。从历史数据看,公司最高水平是2007年0.98,近几年最高0.64,所以提高到1左右的水平有些困难

从负债水平看,公司负债较低,仅30%的资产负债率且有8.86%的经营性负债,付息债务仅有10亿的可转换窄幅,无短期借款和长期借款,无高付息债券,而欧菲科技负债率高达70%,歌尔股份和信维通信负债率也在50%左右,所以杠杆方面有优势,有提升空间。

综合来看,公司的总资产周转率如果提升到0.65,公司负债率提升到50%,净利润率不变,公司净资产回报率ROE理论上可以达到21%的高水平(以2017年报数据计算)。

2、 业务情况和成长驱动

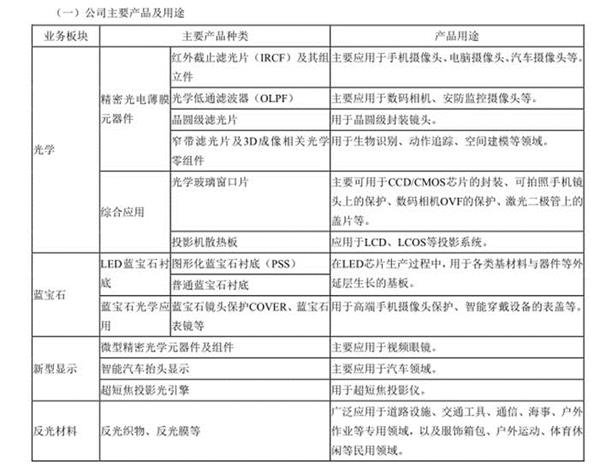

公司主营业务可以分为四类:光学、蓝宝石、反光材料以及包括新型显示的其他业务等。收入占比分别是:精密光电薄膜元器件80%;蓝宝石衬底10.6%;反光制品8.79%;其他:0.26%。

公司的收入主要来自于光学业务中的精密光电薄膜元器件,产品有红外截止滤光片IRCF 及其组立件、光学低通滤波器OLPF、晶圆级滤光片和窄带滤光片及组立件等,主要应用于消费电子产品、汽车、安防监控摄像头等。

光学业务过去五年收入复合增速为26.4%,2017年,公司光学业务收入占比达到 80.3%。公司两大支柱产品OLPF 和 IRCF 产能全球第一 ,主要用于手机摄像头。

IRCF业务保持稳定增长:

摄像已经成为智能手机必不可少的部分,随着技术不断演进,从最初单个后置摄像头发展到前置+后置摄像头,现在双/多摄快速渗透,这均为摄像头市场带来了新的增量。

双摄已成为高端机型的标配,并开始向中端机型渗透。同时部分机型开始采用多摄技术。旭日大数据预计2016年全球双摄智能手机渗透率约5%,2017年渗透率超过20%,全球出货量超过 3 亿部。2018 年将向中低端机型渗透,渗透率将达到 30%。华为、vivo等国产手机将是主要推动力,双摄已经成为各大品牌旗舰机型的标配。多摄技术也在发展之中,华为(三摄)、

诺基亚(五摄)等厂商有相关计划。双/多摄的渗透有望带动 IRCF的需求翻倍增长。

除了智能手机,摄像头在其他智能移动终端领域,如:平板电脑等,也被广泛使用。在 PC、笔记本电脑、视频安防领域亦有巨大市场。此外,摄像技术在无人机、AR、运动、车载、智能家居等领域会被越来越多的使用,摄像头像素也呈现提升之势,这将为公司 IRCF 业务提供广阔的成长空间。

根据主要应用领域的产品出货量及渗透率对蓝玻璃和白玻璃红外截止滤光片的出货量进行估算,预计 2018、2019、2020 年蓝玻璃 IRCF 出货量分别为 27.50、33.96、39.94 亿片,同比增速分别为 30%、23%、18%。

3D成像是公司未来3-5年业绩的新驱动力:

进入后智能手机时代,光和声的变化带来的互动交流,是未来智能手机进化的一个重要方向,是人机交互的开始,3D 成像是人机交互的第一步, 自动驾驶、体感识别(游戏机等)、AR/VR 等都将是 3D 成像重要的应用领域,蕴含着潜在的巨大市场,有望成为公司新的增长点。

公司是国内唯一提供3D摄像头关键元件窄带滤光片的公司。通过公开发行可转债加速布局窄带滤光片等业务,预计公司可实现生物识别滤光片组立件年产能增加 2.5 亿套左右,公司预计 2020 年产能达 1.5 亿套,2021 年达 2 亿套,2022 年满产。公司积极扩产产能,窄带滤光片业务将成为公司未来三年成长的新动力。

除结构光接收端的窄带滤光片以外,公司进一步开发生产了 3D摄像头的环境光传感器中的滤光片以及发射端的滤光片,下半年有望实现批量生产。从长远来看,公司全面布局 3D 摄像头光学元器件,未来有希望覆盖多个子模块,进而大幅提升单机价值量,3D摄像头产品将成为公司未来 3-5年最主要的驱动力。

产能方面:

2017年,公司通过发行可转换公司债券募集 11.80 亿元资金,主要用以投资单摄像头和双摄像头蓝玻璃(IRCF)及生物识别滤光片组立件的技术改进,预计扩产之后,公司单、双摄像头蓝玻璃滤光片组立件年产能分别将增加约 0.8 亿套和 4.2 亿套。公司作为行业龙头,在规模化能力、技术能力和制造能力上相较其他竞争企业,都具有一定的优势。公司希望通过“蓝玻璃(IRCF)及生物识别滤光片组立件技改项目”保持市场领先地位。

总体来看,公司现有核心业务IRCF随着双摄和三摄渗透保持稳定增长,未来亦有3D感应、VR眼镜等业务打开成长空间,未来增长前景可期。